گلدن بایت یکشنبه ۲۳ مهر ۰۲ ۱۹:۰۲ ۲۰ بازديد

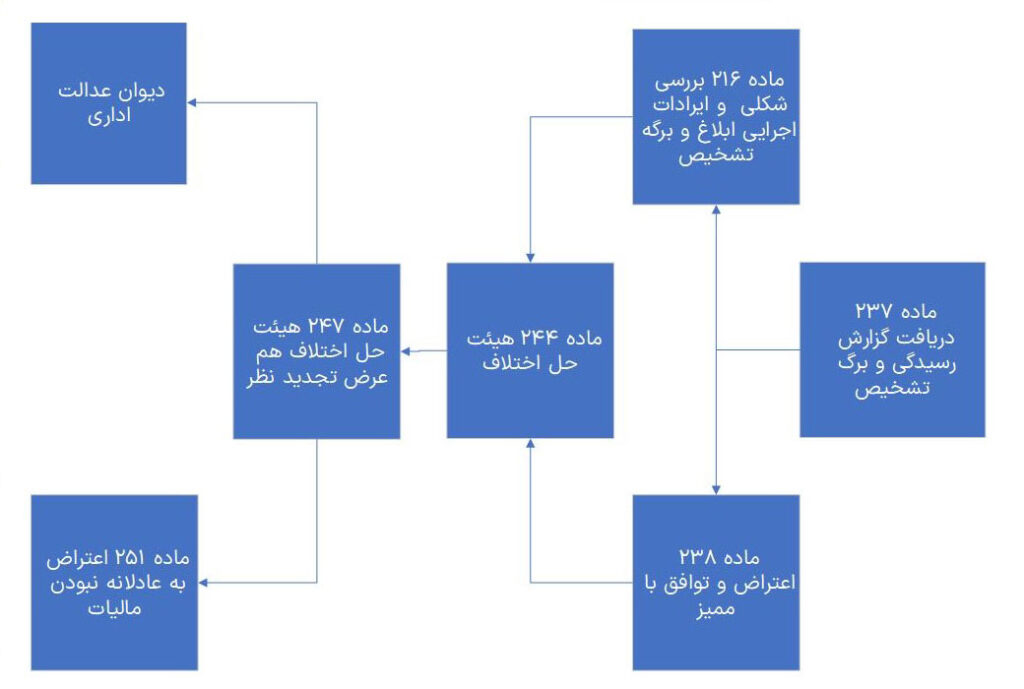

درکنار سوال چگونه به مالیات اعتراض کنیم باید بپرسیم که به چه مواردی میتوان اعتراض کرد. در همین مثال بالا، بهروز ممکن است بتواند درآمد شناسایی شده خویش را معتدلتر نماید. اداره مالیات از نظر قانونی موظف و از نظر اخلاقی مشتاق است تا به اشخاص بگوید چگونه درآمدشان را تشخیص دادهاست. بهروز ریز تراکنشهایش را دریافت میکندو بررسی میکند که آیا میتوان غیر درآمدی بودن برخی از آنها را اثبات کرد؟

البته در مواردی که برای اشخاص بدون داشتن سابقه پرونده مالیاتی برگه تشخیص صادر میگردد، موارد قابل بررسی بسیار گستردهتر هستند. عموما اولین و مهمترین مسئله برای این موارد اینتاکد وارد شده در برگه مالیات براوردیست.

اینتاکد چیست؟

خیلی خلاصه میتوانیم اینتا کد را تخمین سازمان امور مالیاتی از نسبت سود یک فعالیت بدانیم. بطور مثال اینتاکد کارتخوان فعالیت بهروز یا همان خرده فروشی لباس در مثال بالا 13 درصد است. یعنی اگربهروز 100 میلیون تومان تراکنش داشته باشد، نظام مالیاتی در هنگام رسیدگی 13 میلیون تومان آنرا درآمد مشمول مالیات میداند.

در بسیاری از موارد ازجمله رسیدگی به تراکنش بانکی میتوان در اعتراض به مالیات به همین اینتاکد دقت نمود. یکی از مهمترین منابع قانونی مربوط به رسیدگی تراکنش بانکی بخشنامه 200/99/16 است.

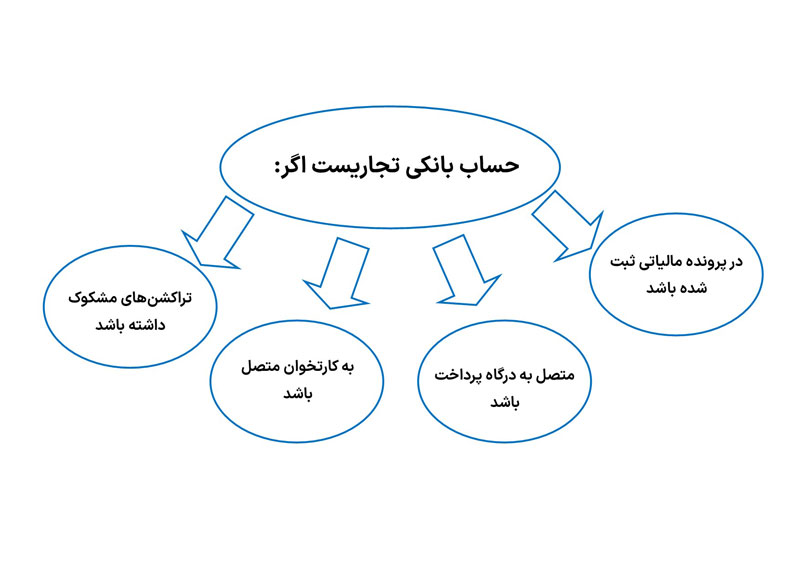

در این بخشنامه به صراحت ذکر شده که ممیز مالیاتی در رسیدگی تعیین فعالیت مودی باید اسناد محکمی داشته باشد. بنابراین اگر اسنادی دارید که نشان دهد مبلغ به دلیل فعالیت اقتصادی خاصی به حساب شما منظور شدهاست، آن را بعنوان یکی از راه حلهای موجود در نظر بگیرید. یکی از مهمترین اسناد نیز ارائه یک کارتخوان مرتبط با یک فعالیت تجاریست. این موضوع به شما کمک میکند تا آن مبلغ مورد مناقشه را به مالیات کارتخوان یک فعالیت با اینتاکد مشخص تبدیل نمایید. توجه نمایید که در بسیاری از موارد حسابها و تراکنشهای بانکی مشکوک تحت عنوان درآمد اتفاقی مورد بررسی قرار میگیرند. مالیات درآمد اتفاقی بسیار سنگین است.

همچنین بسیار مهم است تا بدانید آیا این مالیات متعلق به شماست یا به فعالیت شما مربوط نمیشود. بعنوان مثال شما مغازهای را به همراه کارتخوانش کرایه دادهاید. در اینجا کارتخوان همچنان به پرونده مالیاتی شما متصل است اما درواقع نشنانگر کسب و کار مستاجر شماست.